2025年,随着比特币ETF的普及和机构资金持续入场,企业将比特币纳入资产配置已从早期探索阶段进入规模化实践阶段。这一趋势背后,既有对传统资产低收益的突破需求,也伴随着财务波动、监管合规等多重挑战。本文将从财务逻辑、风险敞口、财报整合策略三个维度,解析企业配置比特币的利弊及优化路径。

一、企业配置比特币的核心财务逻辑

1. 战略层面:从“现金储备”到“数字资产储备”的升级

传统企业通常将闲置资金配置于现金、国债等低风险资产,但在2025年全球低利率环境下,这类资产实际收益率普遍低于2%。比特币凭借与股票、债券的低相关性(Forbes 2025年研究显示相关系数<0.1),成为资产多元化的关键工具——既能降低组合整体波动性,又能通过“数字黄金”属性对冲法币超发风险。例如,新兴市场企业可通过比特币缓解本币贬值压力,科技公司则将其视为“抗通胀的长期战略储备”,替代部分低收益现金资产。

2. 收益层面:高潜力回报与流动性支持

2025年机构对Bitcoin的价格预期普遍乐观,Galaxy Digital预测年底或突破15万美元,Bitwise甚至看高至20万美元,远超传统资产收益。同时,合规基础设施的完善降低了入场门槛:交易所交易基金(如ARKB、FBTC)提供即时流动性,Coinbase、灰度等机构级托管服务解决安全存储问题,使企业无需自建复杂体系即可快速配置。此外,部分地区政策红利显著——新加坡、瑞士对加密货币长期持有免征资本利得税,为税务优化提供空间。

二、不可忽视的风险与挑战

1. 市场与运营风险:波动冲击与合规成本

尽管长期趋势向好,比特币单日10%以上的波动仍屡见不鲜(Investopedia 2025年数据)。这种特性可能直接冲击企业资产负债表:若持仓占比过高,短期价格暴跌可能触发流动性危机或评级下调。此外,监管环境仍存不确定性——美国SEC虽批准ETF,但2024年拜登政府加密税改提案(对大额交易加征3%附加税)尚未落地,反洗钱(AML)合规成本也随监管趋严而上升。网络安全方面,冷存储、多重签名等防护措施需持续投入,而当前加密资产保险覆盖率不足20%,风险对冲工具仍不完善。

2. 会计处理:利润表波动与准则适配难题

会计准则的模糊性是企业财报整合的核心障碍。根据国际财务报告准则(IFRS 9),比特币通常被归类为“以公允价值计入损益”(FVTPL)资产,其价格波动将直接反映在利润表中,可能导致财报“大起大落”,影响投资者信心。若采用成本模型(如中国会计准则),则需定期进行减值测试——当比特币价格低于购买成本时,需计提减值损失,直接侵蚀留存收益。

三、财报整合:从“合规披露”到“价值呈现”

1. 披露框架:满足监管要求,提升透明度

2025年SEC新规明确要求,企业需在10-K报告中单独披露比特币持仓细节:包括持仓规模、平均成本、估值方法(如采用实时市场价格还是OTC报价)、风险管理策略(如是否对冲)。对于使用衍生品对冲价格风险的企业(如买入看跌期权),需按《企业会计准则第24号》详细说明对冲工具类型、有效性测试结果及对当期损益的影响,避免“暗箱操作”引发的市场质疑。

2. 实践案例:两种典型入场模式

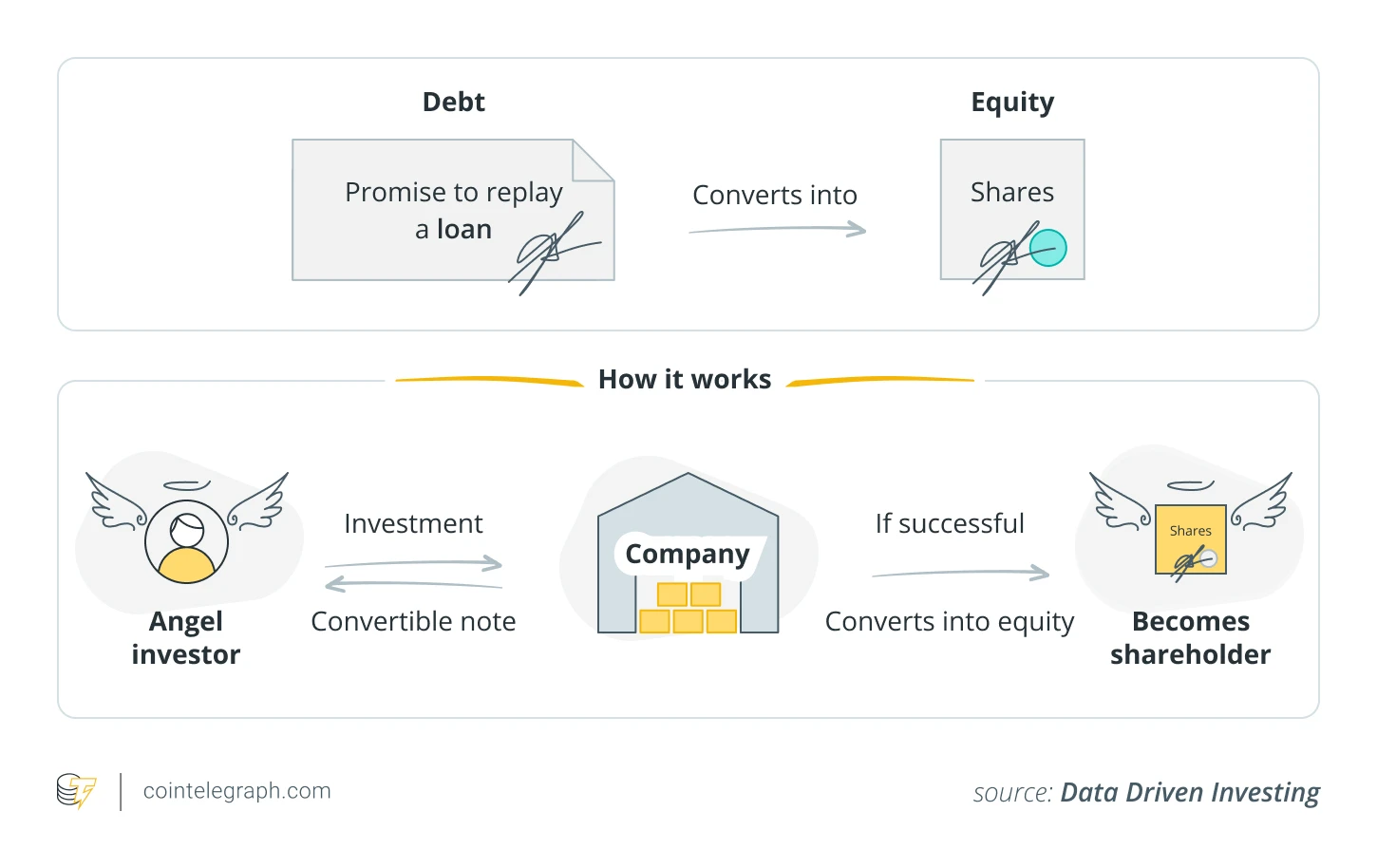

- MicroStrategy模式:作为“比特币储备先驱”,该公司累计持有超20万枚比特币,占总资产比例达65%(2025年Q2财报)。其策略核心是“融资加仓”——通过发行可转债(利率2-3%)获取低成本资金,再投入比特币,形成“负债端低息+资产端高弹性”的套利结构。尽管利润表因价格波动剧烈,但长期看,其比特币资产增值已覆盖融资成本,成为另类价值驱动型企业代表。

- “加密国库”初创公司:部分上市公司通过SPAC合并快速入场,专注DeFi质押收益(年化3-5%)。这类企业通常将比特币配置比例控制在总资产10-20%,并通过质押、借贷等方式获取稳定现金流,平衡收益与波动,适合风险偏好中等的传统企业参考。

四、2025年趋势与实操建议

1. 关键趋势:政策与技术双轮驱动

- 政策端:需密切关注美联储CBDC进展(可能影响比特币“数字黄金”定位)及中国“数字人民币+跨境支付”政策(或重塑区域加密资产监管框架)。

- 技术端:Layer2解决方案(如闪电网络)降低交易成本,比特币作为B2B结算工具的应用场景有望拓展,企业可探索“支付+储备”双重角色。

2. 实操建议:匹配风险与资源

- 适配企业画像:流动性充裕、风险承受能力强的科技巨头(如现金流稳定的互联网公司)可配置总资产5-10%的比特币;传统制造业建议控制在5%以内,优先通过ETF(如ARKB)入场,降低合规成本。

- 风险对冲:采用“核心+卫星”策略——核心持仓(70%)长期持有,卫星持仓(30%)通过CME期货、场外期权对冲短期波动,动态止损阈值设为15-20%。

总结:在“波动”与“机遇”中寻找平衡

2025年企业配置比特币,本质是对“传统资产收益天花板”的突破尝试。其价值在于长期战略储备与资本效率提升,但需建立“风险前置”思维:通过合规披露稳定市场预期,通过工具组合对冲波动,通过案例参考优化入场策略。对于适合的企业而言,比特币不再是“投机工具”,而是资产配置多元化的重要选项——前提是,用严谨的财务框架驯服其“野性”。