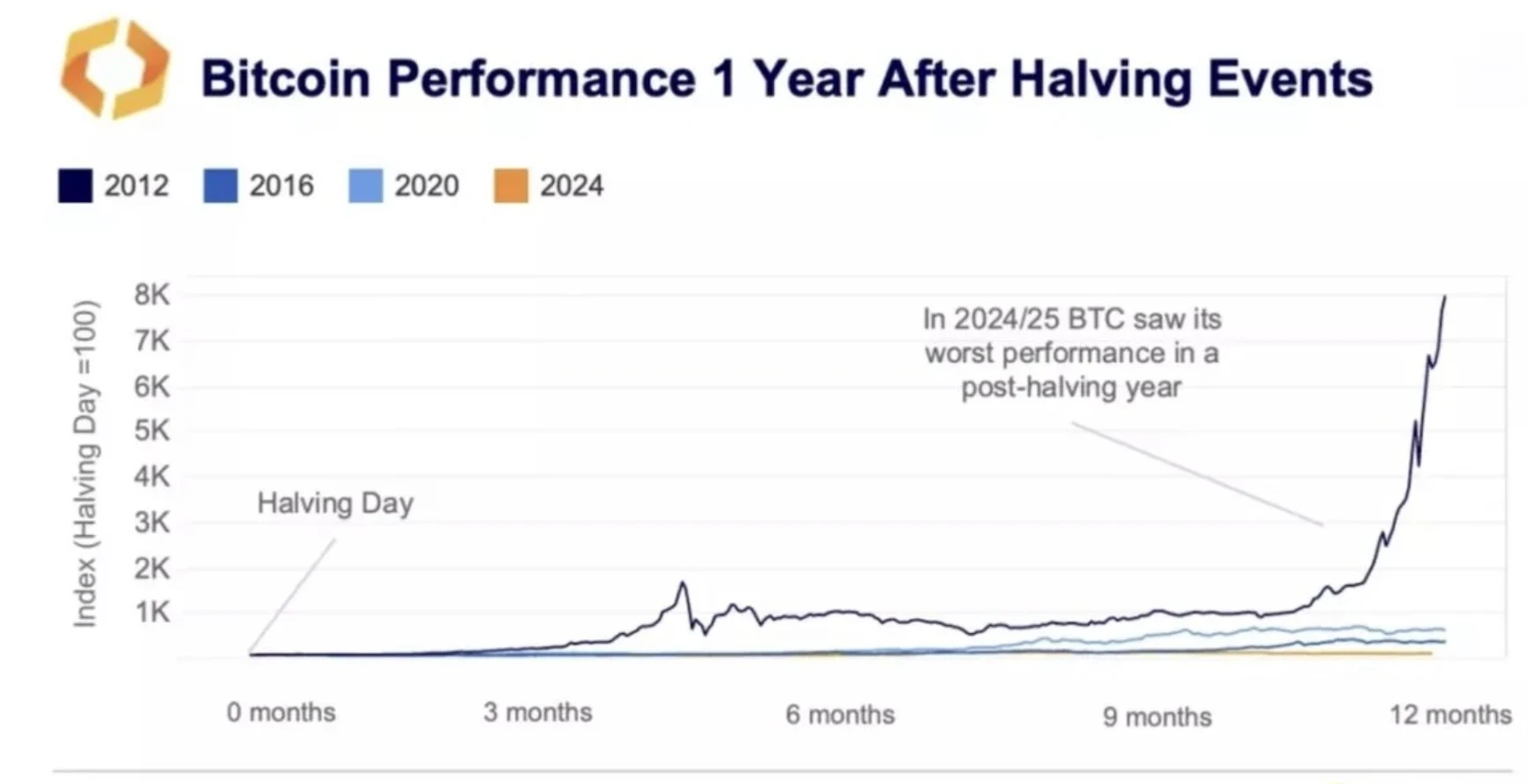

比特币正面临两个历史性机遇的叠加:第四次减半事件与全球经济危机。这可能是未来四年最佳的入场时机。

值得注意的是,此次市场暴跌揭示了比特币与主流资产的相关性正在增强。虽然过去比特币与黄金、纳斯达克指数等资产的相关性较弱,但这次下跌表明其价格走势开始与主流资产产生联动。这种关联性的增强并非坏事,反而可能成为比特币主流化的契机——当上涨行情来临时,比特币的真正价值将获得更多主流投资者的认可。

本质上,这次全球经济危机正是比特币证明其"数字黄金"地位的最佳时机。虽然黄金在危机初期同样会下跌(2008年金融危机期间黄金曾下跌30%),但历史表明,当市场恐慌情绪消退后,黄金往往会迎来更强劲的反弹。比特币很可能复制这一路径。

本文将从三个关键维度展开分析:

1. 供给层面:比特币减半带来的稀缺性变化

2. 共识机制:与黄金千年共识的对比

3. 危机应对:暴跌后价值重估的规律

通过这些分析,我们将看到比特币如何在这场危机中完成从"数字黄金"到"新千年价值存储工具"的蜕变。

比特币VS黄金:千年老二能否逆袭成新晋储值王者?

比特币与黄金在稀缺性方面展现出惊人的相似性。全球黄金存量约20万吨,地下未开采量约5.5万吨,这与比特币已挖出1800万枚、剩余200多万枚未挖出的情况相当。这种持续减少的供给模式,使两者都具有天然的稀缺属性。

从通胀率来看,黄金年产量约4000吨,比特币减半后年产量32.8万枚,二者的年通胀率都维持在1.7%左右。这一低通胀率是成为优质储值资产的关键特征,远优于传统法币(如英镑诞生以来已贬值95%)。

值得注意的是,黄金90%的实际用途并非工业或装饰,而是作为价值存储工具。其中40%被国家及民间存储,50%用于首饰珠宝(本质仍是财富标签),仅10%用于工业。这揭示了一个重要事实:黄金的价值主要来自人类共识,而非其物理用途。

比特币继承了黄金的这些核心特性,同时在便携性、可分割性和防伪性上更具优势。它不需要依赖任何中心化机构,仅通过共识机制就能实现价值存储功能。这种数字化的稀缺资产,正在挑战黄金千年来的储值王者地位。

黄金千年共识的秘密:化学元素周期表上的终极赢家?

黄金之所以能在化学元素周期表的118种元素中脱颖而出,成为人类千年共识的价值载体,关键在于其独特的物理特性组合。黄金具有化学性质稳定、不易氧化、无毒且便于携带的特点,同时保持着恰到好处的稀有度——既不会像铁那样普遍,也不会像铂族金属那样过于稀少难以流通。这些特质让它战胜了其他107种元素,包括最接近它的白银。

深入分析黄金的价值本质,我们会发现它90%的用途都集中在价值存储和财富标签功能上。全球黄金中仅有10%用于工业生产,50%用于首饰珠宝,剩下40%被国家和民间作为储备资产。这揭示了一个关键事实:黄金的价值并非来自其内在实用性,而是人类社会集体共识赋予的特殊属性。

比特币的共识形成机制则展现出完全不同的路径。与黄金需要物理特性支撑不同,比特币通过算法确保了稀缺性和低通胀率(减半后年通胀率1.7%)。它同样具备稳定性,且在便携性、可分割性和防伪性上超越黄金。最重要的是,比特币的共识不依赖任何中心化机构,完全通过分布式网络自动运行。经过11年发展,这种去中心化共识机制已经证明了其作为价值存储载体的可行性。

危机中的价值试金石:为什么说暴跌反而是比特币的成人礼?

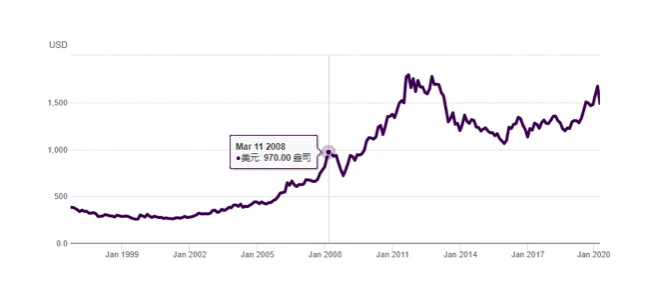

历史总是惊人地相似。2008年金融危机期间,黄金价格在8个月内暴跌30%,但随后却开启了长达3年的牛市,最终在2011年9月创下1900美元的历史高点。这种"危机初期恐慌性抛售-后期价值重估"的规律,正在比特币身上重演。

危机中比特币与黄金的市场表现图示

当市场流动性危机缓解后,投资者会重新配置资产,而具备稀缺属性的资产将重获青睐。比特币的稀缺性比表面数据更为惊人。虽然已挖出1800多万枚,但其中400多万枚已永久丢失,实际流通量大幅减少。第三次减半后,每年新增32.8万枚的产量仅占实际流通盘的8%,这种供给收缩效应将显著影响市场供需关系。

展望未来,比特币市值突破1万亿美元并非天方夜谭——这仅相当于苹果公司市值的60%。对于一个全球化、数字化的价值存储平台而言,这样的估值才刚刚起步。正如黄金在2008年危机后证明了自己的储值地位,这次危机可能成为比特币的"成人礼",向主流投资者证明其作为数字黄金的价值。

数字黄金进化论:比特币如何走出自己的价值存储新宇宙?

比特币作为数字黄金,展现出比传统黄金更优越的价值存储特性。首先,它具备不可伪造性和无限分割的优势——任何人都无法伪造比特币交易,而最小单位"聪"(0.00000001 BTC)使其能进行黄金无法实现的微额分割。

与黄金依赖物理特性不同,比特币的价值完全建立在全球共识基础上。它不需要任何内在价值支撑,仅通过分布式网络自动运行。这种去中心化的共识机制已经稳定运行11年,证明其作为价值存储载体的可靠性。

更重要的是,比特币开创了通缩型价值存储的新范式。通过减半机制,其年通胀率已降至1.7%,远低于各国法币。预计未来4年,随着第三次减半效应显现和更多比特币永久丢失(已有400多万枚),实际流通量将大幅减少。这种通缩特性可能推动比特币突破1万亿美元市值,相当于苹果公司市值的60%,开启数字黄金的新纪元。