亿邦国际敲钟纳斯达克,为何首日破发却仍被称为硬核逆袭?

2020年端午节的夜晚,杭州洲际酒店灯火通明,亿邦国际正在这里举行一场特殊的上市仪式。这家两度折戟港交所的矿机巨头,终于在美国纳斯达克成功上市,成为继嘉楠科技之后全球第二家上市的比特币矿机企业。

然而戏剧性的一幕随即上演:亿邦国际以每股5.23美元的发行价登陆资本市场,开盘却直接跌破发行价至4.6美元,最低探至4.5美元。这与当天另一家上市中概股声网125%的暴涨形成鲜明对比。在加密市场波动和中概股信任危机的双重压力下,亿邦的资本市场首秀显得格外艰难。

"我们将持续提升核心竞争力,加快国际化布局以获取更大经济效益。"创始人胡东在上市仪式上的宣言掷地有声。

但市场更关注的是,这家"区块链第二股"背后隐藏的四大生存挑战:持续萎缩的营收、未决的法律诉讼、落后的技术实力,以及紧绷的现金流状况。这些都将考验着亿邦国际在资本市场的持久战能力。

三度闯关终圆梦:从新三板到纳斯达克的曲折上市路

从通信设备商转型矿机巨头的七年蝶变

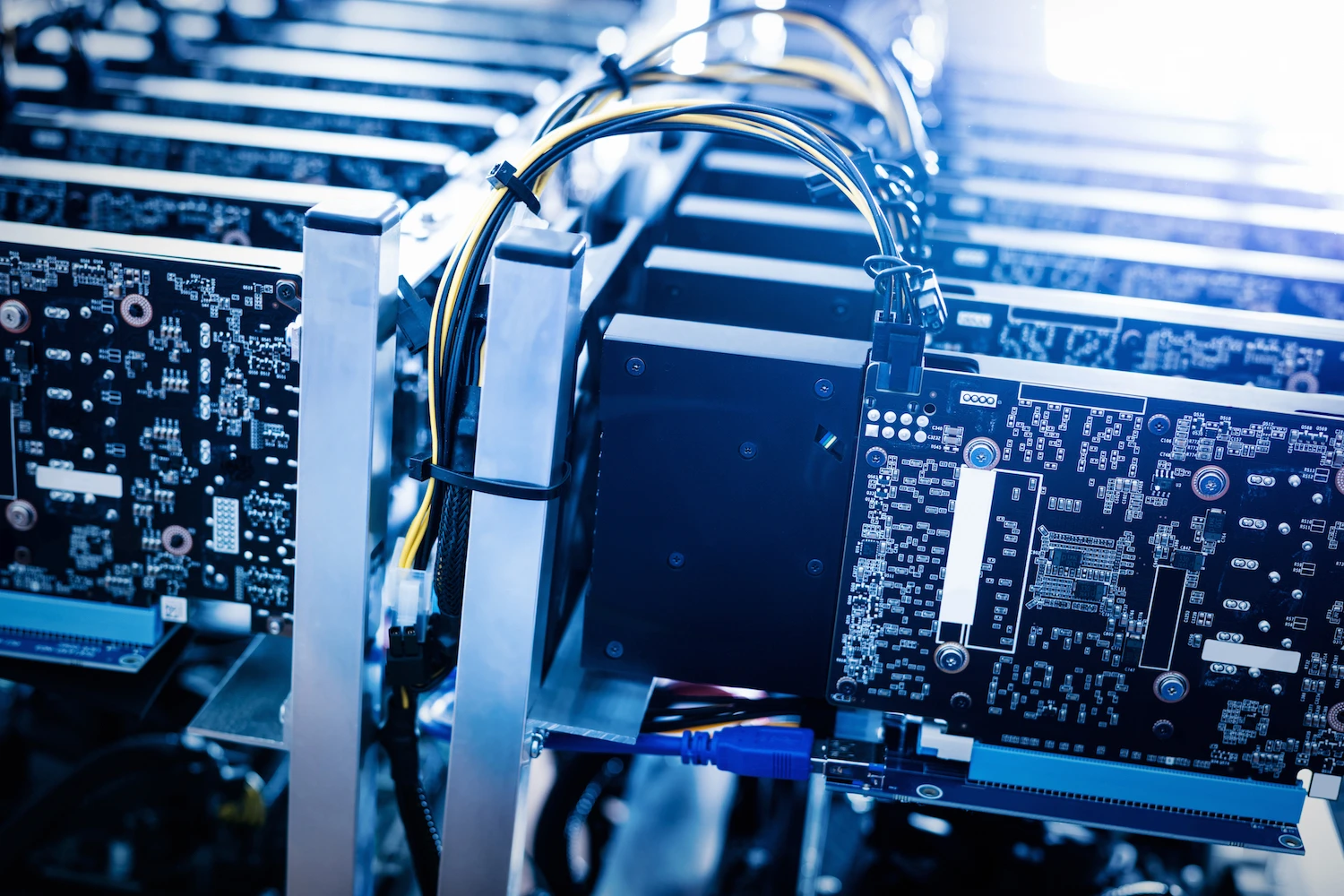

亿邦国际的创业故事始于2010年,最初只是一家普通的通信网络接入设备开发商。2014年区块链浪潮兴起后,这家杭州企业敏锐地抓住机遇,开始研发比特币矿机(BPU),完成了从传统通信设备商到矿机巨头的关键转型。这场历时七年的战略转型,为后续资本市场的征程埋下伏笔。

新三板三年净利润暴增15倍的黄金时代

2015年8月登陆新三板成为亿邦国际的高光时刻。挂牌首年净利润2423万元,到2017年已飙升至3.78亿元,三年间实现惊人的15.5倍增长。其市场份额迅速攀升至11%,跻身全球前三矿机厂商之列。这段时期的高速成长,既得益于比特币牛市红利,也展现了企业把握行业机遇的能力。

两度折戟港交所的核心原因揭秘

2018年转战港股时,亿邦遭遇了意想不到的阻碍。港交所认为其业务"不符合上市适应性原则",导致两次递表均告失败。更严峻的是,同期业绩急转直下:2018年亏损1180万美元,2019年亏损扩大至4110万美元。监管质疑与财务恶化形成双重打击,迫使企业另谋出路。

美股上市募资额逆势提升25%的资本运作

在港股受挫后,亿邦国际于2020年2月秘密递交美股上市申请。尽管面临瑞幸事件引发的中概股信任危机,其最终以5.23美元发行价登陆纳斯达克,募资额从最初计划的1亿美元提升至1.25亿美元,逆势增长25%。这场跨越新三板、港股到美股的上市马拉松,最终以戏剧性的资本运作画上句点。

43亿P2P黑洞与3.5万台矿机失踪之谜

银豆网暴雷案中的5.2亿资金谜团

2018年7月,P2P平台银豆网暴雷,涉案金额高达43.3亿元。调查发现,银豆网实际控制人李永刚之妻崔宏伟在2017年12月至2018年2月期间向亿邦国际转入5.249亿元,随后亿邦国际又转回3.8亿元,剩余1.449亿元资金去向成谜。维权者质疑亿邦国际可能通过虚构销售合同来粉饰报表。亿邦国际回应称剩余资金已用于设备购置,但对退款原因避而不谈。

公司高管与P2P财务交叉持股的致命关联

更令人起疑的是,银豆网的财务人员出现在亿邦国际母公司杭州亿邦鸿发科技的股东名单中。亿邦国际副总汪红勇承认,银豆网财务确实是公司股东,并解释3.89亿元是购买云计算服务器的定金。这种高管与P2P平台的资金往来和股权关联,为亿邦国际埋下了严重的法律隐患。

5亿矿机合同纠纷的罗生门事件

2019年12月,上市公司众应互联指控亿邦国际在矿机交易中涉嫌合同诈骗。纠纷源于2018年3月的一笔10万台矿机交易,价值5.04亿元。买方新彩量声称只收到6.5万台,而亿邦国际坚称已全部交付。3.5万台矿机的离奇失踪让这起纠纷陷入各执一词的僵局,双方最终对簿公堂。

美国SEC持续审理中的法律风险

亿邦国际在招股书中披露,银豆网案和矿机合同纠纷仍在审理中。这些未决诉讼就像定时炸弹,随时可能影响公司股价。特别是在当前美国SEC加强对中概股审查的背景下,这些负面事件可能引发更严厉的监管措施,为亿邦国际的纳斯达克之路蒙上阴影。

现金流危机:家族企业模式遭遇资本寒冬

大客户依赖症:前三客户贡献1/3营收

亿邦国际的营收结构存在严重的大客户依赖问题。招股书显示,2018年和2019年,公司前三名客户分别贡献了34%的总营收,而前十名客户则贡献了约57%-58%的收入。更值得注意的是,应收账款中约71%和42%分别来自三位主要客户。这种高度集中的客户结构,使得公司业绩极易受到个别客户经营状况的影响。

胡氏家族持股35.7%的绝对控制权

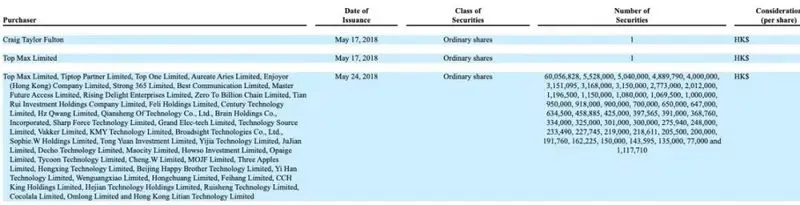

亿邦国际呈现出典型的家族企业特征。创始人胡东直接持有公司41.82%的股份,其妹夫钱树波和妹妹胡君通过关联公司持有8.73%股份。上市后,胡东持股比例调整为35.7%,但仍拥有91.7%的投票权,胡氏家族合计持股比例达43.1%,掌握着公司的绝对控制权。

这种高度集中的股权结构,虽然决策效率高,但也可能带来治理风险。

关联方借款3110万美元的生存现状

公司现金流状况堪忧,不得不频繁向关联方借款。截至2019年底,亿邦国际向胡东妹夫借款105万美元,向妹妹借款208.1万美元,未偿还借款总额高达3110万美元。2020年1月,公司甚至需要从创始人胡东处借款74.99万美元来偿还海通国际信贷的债务,显示出资金链已极度紧张。

研发投入腰斩暴露的发展困局

亿邦国际在技术研发上的投入大幅缩减,2019年研发费用仅为1340万美元,较2018年的4350万美元下降近70%。这一数字也远低于竞争对手嘉楠科技同期的2414万美元研发投入。

前有狼后有虎:矿机江湖的生死时速

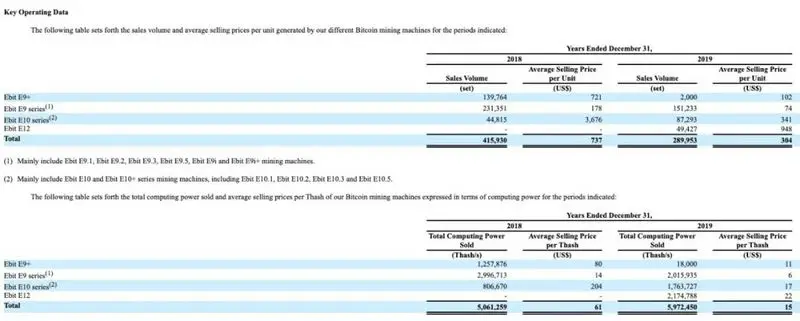

亿邦国际矿机销售数据图示

与比特大陆T17同代技术的代际差距

亿邦国际的旗舰产品翼比特E12系列矿机虽然号称最新型号,但其44TH/s的算力和57W/T的能耗效率仅与比特大陆上一代主力机型T17相当。T17早在2019年就已推出,单机算力40TH/s,能效比为55J/T。这意味着亿邦在核心技术指标上已落后主流厂商整整一代。

S19 Pro 110TH/s vs E12 44TH/s的算力鸿沟

当比特大陆最新发布的S19 Pro矿机达到110TH/s算力和30W/T的能耗效率时,亿邦E12的44TH/s算力显得相形见绌。更严峻的是,神马矿机M30S++系列在算力上甚至超越了S19 Pro。这种技术代差直接导致矿工普遍选择蚂蚁或神马矿机,翼比特矿机在主流矿场几乎难觅踪影。

5nm芯片研发落后同行的致命伤

招股书显示,亿邦2019年研发投入骤降至1340万美元,仅为2018年的三分之一,更不及同期嘉楠科技的2414万美元。尽管公司宣称正在开发5nm ASIC芯片,但业内人士指出,其芯片设计仍依赖外包服务商,自主积累不足。比特大陆前技术总监谢丹直言:"7/5nm芯片若设计不过关,将面临市场风险。"

转战莱特币市场的战略突围尝试

面对比特币矿机市场的激烈竞争,亿邦开始将资源转向莱特币、门罗币等小众币种矿机开发。同时计划建立海外加密货币交易所,试图开辟新收入来源。但这种"曲线救国"策略面临双重挑战:非主流币种市场规模有限,而交易所赛道早已被头部平台垄断。

中概股风暴眼:瑞幸事件后的纳斯达克生存战

美国养老金撤资令的达摩克利斯之剑

瑞幸造假事件后,美国监管机构对中概股的审查日益严格。2020年4月,SEC主席Jay Clayton公开警告投资者谨慎投资在美上市的中国公司股票。5月,特朗普政府施压美国养老金从中概股撤资。这些政策如同悬在亿邦国际头上的达摩克利斯之剑,使其上市后的生存环境更加严峻。

嘉楠科技股价暴跌78%的前车之鉴

同为矿机厂商的嘉楠科技自2019年11月上市以来股价持续下跌,从发行价9美元跌至不足2美元,跌幅高达78%。这不仅遭遇两次做空,更创下上市后的最低点。亿邦国际与嘉楠科技在业务模式单一、业绩下滑等方面高度相似,这一前车之鉴令人担忧。

2500万美元募资门槛的隐形绞索

纳斯达克新规要求企业IPO筹资额须达2500万美元以上,或至少达到上市后市值的四分之一。亿邦国际虽然将募资金额从8695万美元提高至1.25亿美元,但这一隐形门槛仍可能影响后续中概股的上市之路。

芯片人才争夺战的生死时速

亿邦国际在芯片设计上积累不足,7nm/5nm芯片研发面临挑战。行业专家指出,要从比特大陆或比特微挖角有经验的芯片人才,或通过联合开发分担风险。这场人才争夺战将直接影响其技术突破的速度和市场竞争力。