比特币价格突破10万美元大关的背后,隐藏着一场精妙的资本运作游戏。企业巨头MicroStrategy通过发行可转换高级票据这一金融工具,成功撬动了数十亿美元资金用于比特币投资,创造了惊人的财富效应。

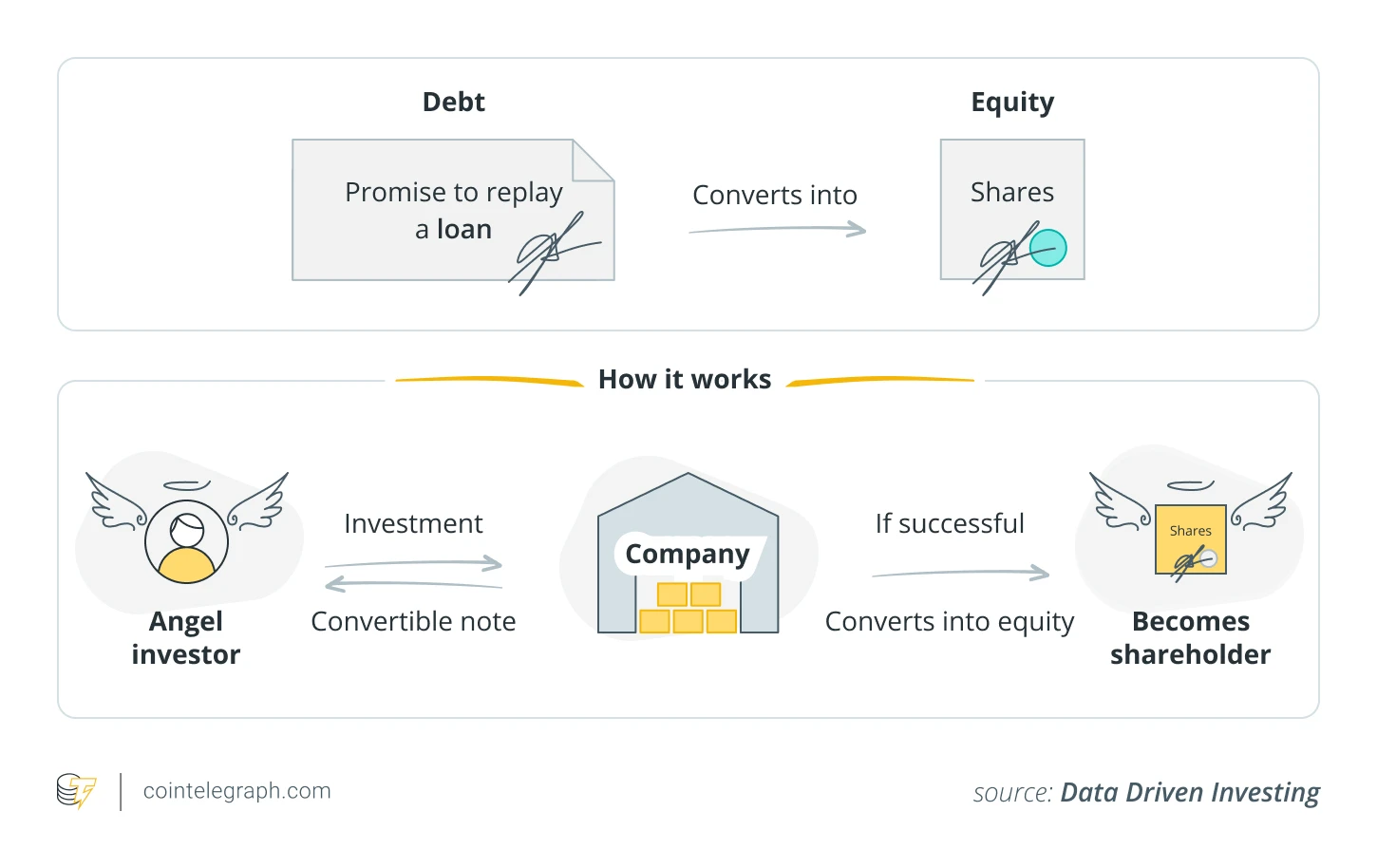

这种特殊的融资方式将传统债务工具与股权转换特性相结合,使企业能够在避免立即稀释股权的同时,获得大量低成本资金。当比特币价格上涨时,票据持有者可以选择转换为公司股票,分享加密货币增值带来的收益;而即便行情不佳,他们仍享有优先于普通债权人的偿付权利。

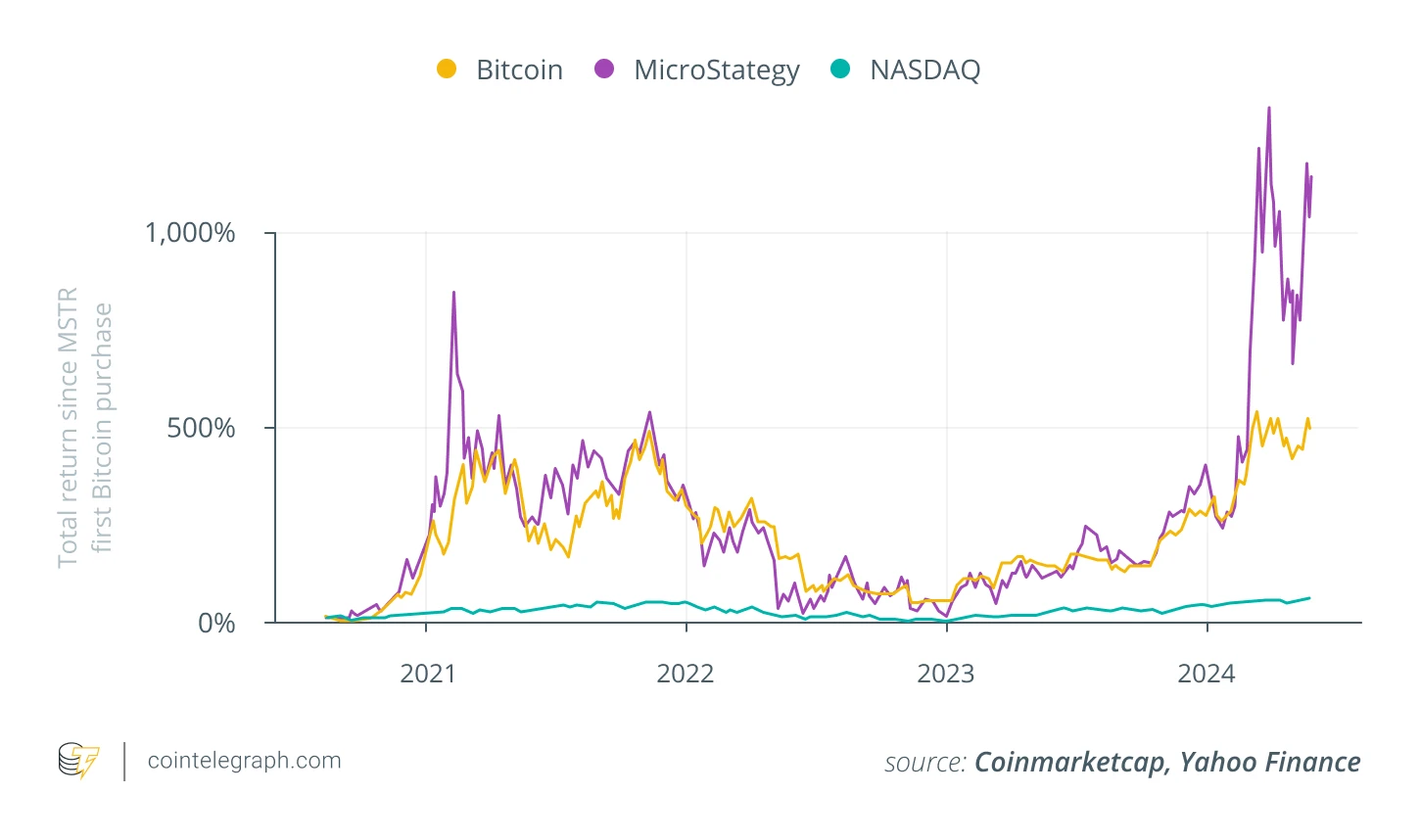

MicroStrategy正是利用这一机制,自2020年起累计发行超过30亿美元的可转换票据,疯狂囤积了40.21万枚比特币,占比特币总供应量的1.915%。这种"借债买币"的策略创造了惊人的回报——公司股票自2020年8月以来暴涨2500%,远超同期比特币660%的涨幅。

本文将深入剖析:

1. 可转换票据如何成为企业投资比特币的"秘密武器"

2. MicroStrategy从票据发行到比特币购买的全链条操作

3. 这种高风险高回报策略背后隐藏的监管、市场和财务风险

这场资本游戏既展现了金融创新的魅力,也警示着加密货币投资的高波动性本质。当企业将资产负债表变成比特币赌场时,投资者需要清醒认识其中的机遇与风险。

拆解企业融资新玩法:什么是可转换高级票据?

可转换高级票据是一种独特的混合融资工具,兼具债务和股权双重属性。它允许企业以债务形式筹集资金,同时赋予投资者在未来将债权转换为股权的选择权。这种设计既满足了企业的融资需求,又为投资者提供了潜在的高收益机会。

在企业破产清算时,可转换高级票据持有者享有优先受偿权,其清偿顺序高于次级债权人和普通股股东。这种"高级"特性为投资者提供了额外的安全保障。

一份标准的可转换高级票据包含五大核心要素:

- 本金金额:企业借款的总金额

- 转换价格:预先设定的债权转股权的每股价格

- 到期日:必须偿还本金的最后期限

- 利率:定期支付的利息比例(部分票据采用零息结构)

- 转换比率:每单位票据可转换的股票数量

企业青睐这种融资方式主要基于三大动机:首先,相比直接发行股票,可转换票据可以避免立即稀释现有股东的股权;其次,利息支出可能带来税收优惠;最后,这种工具在企业发展初期或市场不确定性较高时,能够提供更灵活的融资选择。

比特币投资的秘密武器:可转换票据如何撬动加密市场?

可转换票据为投资者提供了独特的比特币投资路径。当投资者购买这类票据时,实际上是在向公司提供贷款,同时获得将债务转换为股票的选择权。如果发行公司的业务与比特币高度相关(如MicroStrategy),其股价往往会随比特币价格波动,这就为票据持有者创造了间接参与比特币增值的机会。

MicroStrategy的案例完美展示了这一机制如何运作:该公司通过发行零息可转换票据筹集超过30亿美元资金,专门用于购买比特币。截至2024年底,其比特币持仓已达40.21万枚,占比特币总供应量的1.915%。这种操作的关键在于,当比特币价格上涨时,公司持有的加密资产升值会推高股价,使选择将票据转换为股票的投资者获得双重收益。

零息票据结构在此过程中发挥了重要作用。以MicroStrategy最新发行的26亿美元票据为例,其不支付定期利息,转换价格设定为每股672.4美元。这种设计既降低了公司的融资成本,又保留了投资者未来参与比特币上涨红利的权利。数据显示,该策略使MicroStrategy股票自2020年以来实现了2500%的涨幅,远超同期比特币660%的涨幅。

值得注意的是,这种投资方式形成了比特币价格与企业价值的特殊联动。当比特币上涨时,公司持有的加密资产增值会提升股票吸引力,进而促使更多票据转换为股票;反之,比特币下跌则可能导致转换率降低,甚至引发财务压力。这种双向联动放大了投资收益与风险,成为加密市场特有的资本现象。

MicroStrategy买币狂潮:零息票据如何助其豪赌比特币?

MicroStrategy通过发行可转换高级票据筹集了超过30亿美元资金用于购买比特币。自2020年首次投入2.5亿美元现金后,该公司采用零息票据策略大规模增持比特币。截至2024年底,其比特币持仓已达402,100枚,占比特币总供应量的1.915%。

2024年11月的最新一笔26亿美元票据具有以下关键条款:

- 零息结构:无需支付定期利息

- 转换价格:每股672.40美元

- 到期日:2029年12月

- 赎回条款:2026年12月起可赎回

这种资本运作带来了惊人的回报:2020-2024年间,MicroStrategy年化回报率达80%,远超比特币660%的同期涨幅。其股价自2020年8月以来上涨超过2500%,表现优于包括英伟达在内的所有主要美股。

但这一策略高度依赖比特币价格表现。如果比特币进入长期熊市,公司将面临债务压力和资产缩水的双重风险。同时,监管环境变化和利率上升也可能影响这一融资模式的可持续性。

融资魔法棒:为何企业钟情零息票据布局比特币?

零息可转换票据正成为企业布局比特币的首选融资工具,其核心优势在于显著降低融资成本。与传统债券不同,零息结构免除了定期利息支付,大幅减轻企业现金流压力。同时,这类票据的发行费用通常低于普通债务或股权融资,为MicroStrategy等公司节省了大量前期成本。

这种融资工具巧妙平衡了股东权益保护与资本获取需求。通过延迟股权转换,企业既能获得大额资金用于比特币投资,又避免了立即稀释现有股东权益。当比特币价格上涨带动公司股票升值时,票据持有者才会选择转股,形成良性的资本循环机制。

可转换票据独特的"双属性"设计,使其能同时吸引两类投资者:看好公司传统业务的保守型投资者获得债务工具的本金保障,而看好比特币前景的进取型投资者则可通过转股分享加密资产增值收益。这种"一鱼两吃"的特性大幅拓宽了融资渠道。

相比之下,传统股权融资在比特币投资场景存在明显短板。直接增发股票会立即稀释股权,且无法享受债务工具的税收优惠。而普通公司债则面临利息负担沉重、投资者群体单一等问题。这正是MicroStrategy选择通过可转换票据融资30亿美元购买比特币的关键原因——在资本效率与风险控制间找到了最佳平衡点。

高风险押注警示:比特币投资背后的票据暗礁

MicroStrategy通过可转换票据融资购买比特币的策略虽然收益可观,但暗藏多重风险隐患:

- 比特币价格剧烈波动冲击财务报表 公司持有的40万枚比特币价值随市场剧烈波动,直接影响财务表现。若比特币价格大幅下跌,将导致资产负债表严重缩水。

- 监管政策变化的合规风险 加密货币监管环境持续变化,可能突然出台限制性政策,影响公司持有比特币的合法性和流动性。

- 转换价格倒挂引发股权稀释 当公司股价低于票据转换价格(如672.4美元)时,投资者可能拒绝转股。到期后公司需现金偿还本金,若资金不足将被迫增发股票导致股权稀释。

- 利率上升加剧债务压力 在美联储加息周期中,市场利率上升会提高后续融资成本。现有票据虽为零息结构,但新发债券将面临更高利息负担。

- 长期熊市导致策略失效 若比特币进入持续下跌周期,公司不仅面临资产贬值,其"借债囤币"的核心策略也将失去市场吸引力,可能引发连锁债务危机。