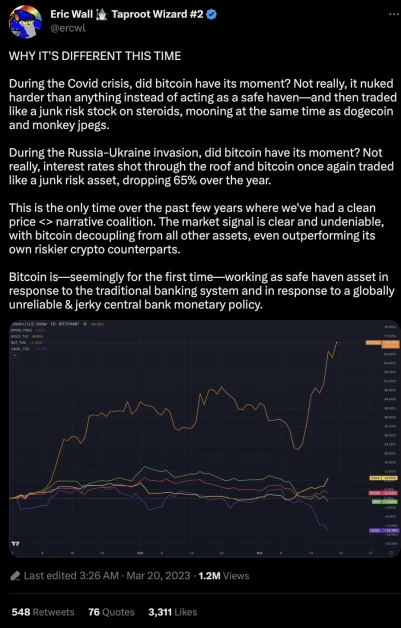

比特币生态正迎来新一轮爆发期。WBTC作为主流跨链方案近期因托管权变更引发争议,Coinbase也宣布将推出cbBTC代币,Base协议负责人更直言要在其生态中构建"庞大的比特币经济"。在这一背景下,Corn项目以创新姿态杀入赛道——这个以太坊L2网络不仅使用混合代币化比特币BTCN作为gas代币,更将网络收益直接返还给用户和协议。

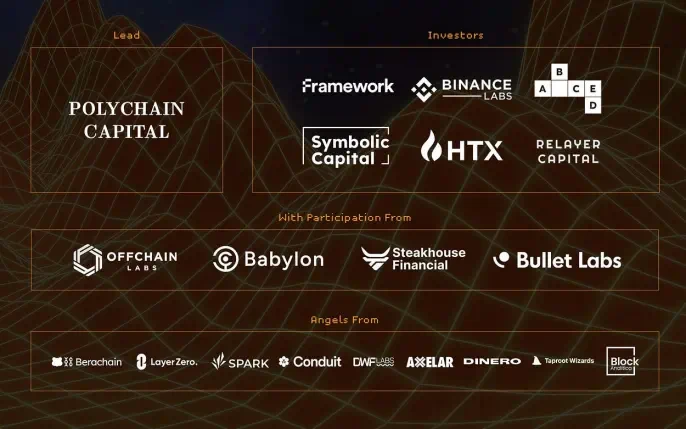

Polychain Capital领投的670万美元融资印证了市场对Corn的期待。Binance Labs、Framework Ventures等顶级机构纷纷押注,BadgerDAO创始人等业内大佬也以个人身份参与投资。

这不禁让人思考:在WBTC等成熟方案之外,Corn凭什么获得如此青睐?

核心问题在于Corn对比特币DeFi模式的重构。通过veTokenomics激励模型和混合代币化方案,Corn试图解决现有比特币跨链方案的中心化痛点,同时捕获以太坊生态的流动性。创始人Chris Spadafora指出:"建设者们正瞄准比特币生态数万亿美元的新资本。"

本文将围绕三个维度展开分析:

1. Corn如何通过BTCN混合代币化方案突破现有跨链范式

2. veTokenomics模型下popCORN质押的收益分配机制

3. 顶级资本押注背后的技术创新逻辑

Corn到底是个啥?为何能吸金670万?

揭秘Corn作为首个BTC-gas以太坊L2的定位

Corn是一个创新的以太坊第二层网络(L2),其最大特点是使用混合代币化比特币BTCN作为网络gas费。这种设计使其成为首个以比特币作为燃料的以太坊L2解决方案。与传统的Wrapped Bitcoin(WBTC)不同,Corn通过独特的机制将网络收益重新分配给用户和协议本身。

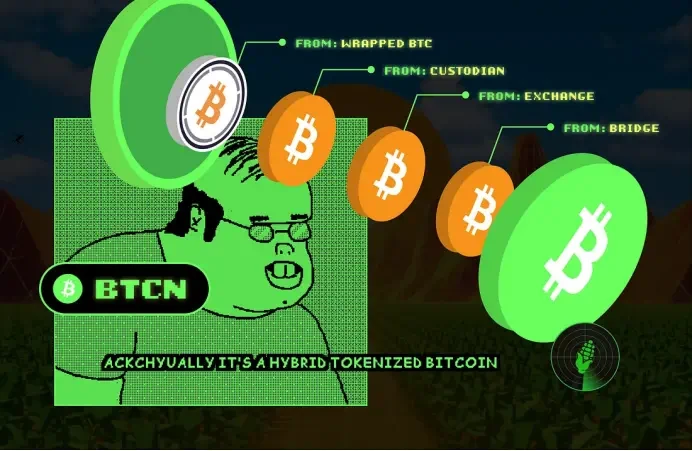

解读混合代币化比特币BTCN的1:1锚定机制

BTCN是Corn网络的核心创新,它是一种混合代币化的比特币,与原生BTC保持1:1的锚定比例。这种设计既不完全依赖中心化托管,也不完全去中心化,而是采用了一种平衡方案:铸币权被分配给多个托管人、智能合约和桥接协议。这种混合模式既确保了偿付能力,又能实现规模扩展。BTCN将在AMM、互换设施和借贷市场中解锁新的用例,提高资金使用效率。

拆解Polychain等顶级资方押注背后的技术创新点

Corn近期完成了由Polychain Capital领投的670万美元融资,吸引了Binance Labs、Framework Ventures等顶级投资机构。这些资本看中的是Corn在以下几个方面的创新:

- 独特的gas经济模型:使用BTCN作为gas代币,将网络交易费用转化为用户收益;

- 改进的veTokenomics:借鉴Curve Finance模式但进行了创新,用户质押CORN可获得popCORN治理代币,通过"贿赂市场"机制实现收益分配;

- 混合代币化方案:BTCN的混合铸币权分配机制解决了传统代币化比特币的中心化风险问题。

这些技术创新使Corn在比特币DeFi生态中占据了独特位置,有望吸引数万亿美元规模的比特币资本进入以太坊生态。

DeFi老炮儿团队如何打造Corn?

追踪BadgerDAO创始人的连续创业路径

Corn的核心团队由DeFi领域的资深建设者组成。创始人Chris Spadafora是知名项目BadgerDAO的创始人,此前还创立过Alwayshodl和North Block等区块链项目。联合创始人Zachary Cole作为Number Group管理合伙人,曾担任Slingshot联合创始人兼CTO,同时也是Code4rena的联合创始人。这支团队在DeFi领域积累了丰富的创业经验,为Corn项目奠定了坚实的专业基础。

解码Code4rena等关联项目的生态协同效应

团队过往的成功项目为Corn带来了显著的生态协同效应。Code4rena作为智能合约审计平台,为Corn提供了安全技术保障;BadgerDAO在比特币跨链领域的经验直接助力了BTCN的设计;而Slingshot的交易优化技术则可能应用于Corn网络的流动性机制。这些关联项目形成了一个相互支持的技术网络,增强了Corn的市场竞争力。

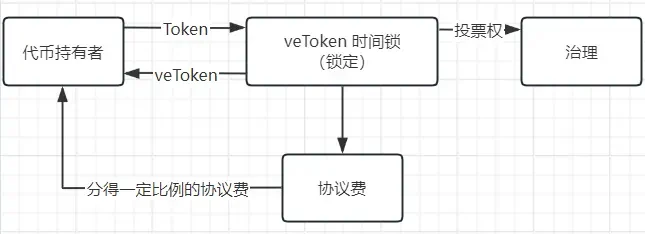

分析团队在Curve Finance veTokenomics模式上的创新突破

Corn团队对Curve Finance首创的veTokenomics模型进行了重要创新。他们设计了独特的popCORN治理代币机制,允许质押者通过原生Bribe市场获得收益。这种设计既保留了veTokenomics的核心优势,又通过引入自动化流动性供应机制,创造性地解决了传统模型中投票权与收益分配的问题。团队在BadgerDAO时期积累的治理代币经验,在此得到了进一步的提升和完善。

Corn麦田怪圈:popCORN质押如何玩转收益分配?

拆解veTokenomics模型:CORN质押生成popCORN的治理机制

Corn网络借鉴了Curve Finance的veTokenomics模型,通过质押CORN代币获得popCORN治理代币。这个机制的核心在于:

- 质押CORN后获得的popCORN数量决定了用户的治理权重

- 质押者可以决定网络收益分配给哪些应用程序

- 与这些应用程序互动的用户将获得相应激励

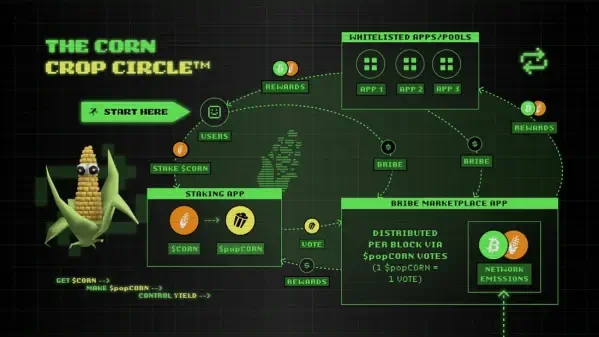

揭秘Bribe市场贿赂投票的收益捕获逻辑

Corn网络建立了一个独特的Bribe市场,让收益分配更加市场化:

- 任何项目方都可以用代币激励CORN质押者

- 质押者通过投票决定哪些协议能获得网络收益

- 投票胜出的"赢家"协议将获得收益分配

- 与该协议互动的用户将获得奖励

这种机制创造了一个良性循环:项目方有动力提供更好的贿赂条件,质押者通过投票获得额外收益,用户则能享受到优质协议带来的奖励。

图解质押者-开发者-用户的三方利益博弈模型

Corn网络构建了一个三方共赢的生态系统:

1. 质押者:通过质押CORN获得popCORN治理权,既能决定收益分配,又能从Bribe市场获利

2. 开发者:通过提供优质贿赂条件吸引质押者投票,获得网络收益支持

3. 用户:与获得收益分配的应用互动,直接获得激励奖励

这种设计巧妙地平衡了三方利益,使整个网络形成自驱动的增长飞轮。质押者作为核心决策者,其利益与网络发展深度绑定,确保了系统的长期健康发展。

BTCN黑科技:比特币还能这么上链?

对比WBTC/DAI解析混合代币化新范式

在比特币跨链解决方案中,WBTC作为主流方案长期占据主导地位,但其单一托管模式近期引发争议。Corn提出的BTCN创新性地采用了混合代币化范式,既不同于WBTC的中心化托管模式,也区别于DAI的纯算法稳定币机制。BTCN通过1:1锚定原生比特币,同时结合多托管方与智能合约的双重保障,在保持资产充足支持的前提下实现了更去中心化的架构。

拆解多托管人+智能合约的铸币权分配机制

BTCN的铸币权分配机制是其核心创新:一方面允许经过验证的受信任托管方参与,另一方面通过智能合约实现算法化控制。这种混合设计既保证了传统金融机构的参与门槛,又保留了DeFi协议的自动化特性。具体而言,铸币权被分配给两类主体:符合资质要求的中心化托管机构,以及通过智能合约预设条件自动执行的去中心化协议。

展望BTCN在AMM/借贷场景的资金效率提升

作为Corn网络的gas代币,BTCN在设计之初就考虑了DeFi场景的深度集成。相较于传统WBTC,BTCN在AMM交易池中能实现更优的价格发现机制,在借贷协议中则可作为抵押品获得更高资金利用率。这种提升主要源于其混合架构带来的双重优势:既保持了中心化方案的高流动性特征,又具备去中心化协议的可组合性。未来在跨链互换、杠杆交易等场景中,BTCN可能展现出更显著的资金效率优势。

Corn空投攻略:四重玩法解锁Kernels积分

Corn空投计划采用Kernels积分系统,用户可通过四种方式获取积分,未来可兑换为$CORN代币。

1. 追溯性空投:100万地址筛选标准

早期DeFi用户若符合以下条件可自动获得Kernels积分:

- EVM链操作:包括持有0.01 sDAI三个月以上、使用Arbitrum官方桥、持有USDe并质押SUSDe、持有eETH/weETH两个月以上、持有rsETH或成为Kelp前500流动性提供者、参与Pendle交易或质押vePENDLE、质押至少300 GAL、以WBTC抵押借贷、持有1个WBTC等

- 比特币链操作:参与Babylon测试网质押、在Thorchain完成100美元以上BTC交易或提供流动性

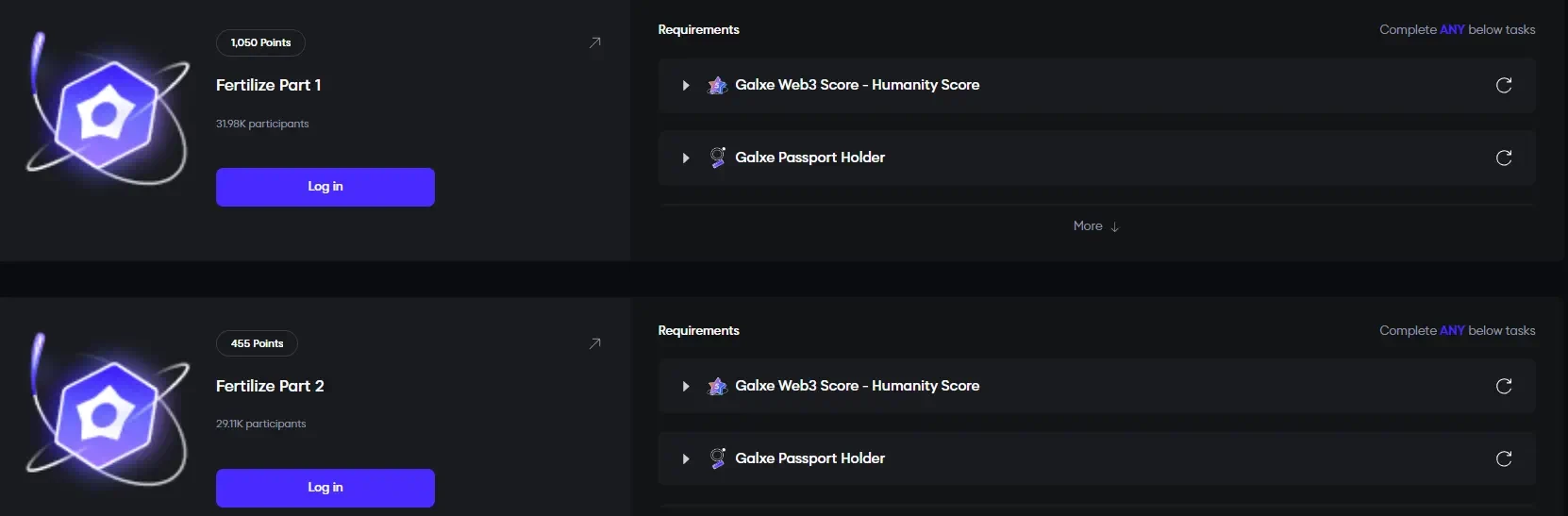

2. Galxe任务体系

通过完成Galxe平台的两个指定任务可获得积分,积分按1:1比例转换为Kernels。任务包括在Discord、X、Telegram等平台传播Corn相关信息。

3. 存款激励机制

支持7种代币存款:wBTC、wETH、rsETH、USDC、DAI、sDAI、USDe。存款规则:

- 每存入1美元(每210分钟)获得1 Kernel

- 特殊筒仓可获得倍数奖励:BTCN筒仓2倍、weETH筒仓25倍、sDAI筒仓25倍

- 不符合初始空投资格的钱包需邀请码才能存款

4. 邀请裂变奖励

符合条件的用户可生成一次性邀请码,不仅能通过自身存款获得Kernels,还能根据受邀人的存款获得额外奖励。所有积分将在空投活动期间持续累积。