近年来,随着全球经济不确定性增加,企业将比特币(BTC)纳入资产负债表已成为资产配置的新趋势。这一现象不仅反映了加密资产在传统金融体系中认可度的提升,也对全球流动性市场产生了深远影响。本文将从驱动因素、流动性冲击、典型案例及风险趋势等方面,深入分析企业BTC持仓这一新兴趋势。

企业BTC持仓的三大驱动因素

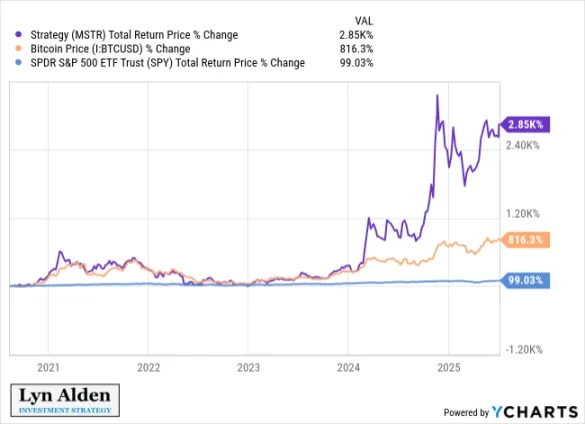

企业增持BTC并非偶然,而是多重因素共同作用的结果。首先,多元化资产配置需求是核心动力。在全球通胀压力和地缘政治冲突背景下,传统资产(如股票、债券)波动性上升,BTC作为“数字黄金”的抗通胀属性受到青睐。例如,MicroStrategy、Galaxy Digital等企业将BTC纳入资产配置,持仓占比最高达15%(2025年财报数据),以对冲法币贬值风险。

其次,监管框架逐步明确降低了合规门槛。2024年美国SEC批准现货BTC ETF后,机构投资者入场通道进一步打开;日本、新加坡等地还出台税收优惠政策,吸引企业将BTC纳入长期资产。监管环境的改善,让企业对BTC的配置从“试水”转向“战略性布局”。

最后,技术基础设施成熟解决了操作痛点。Coinbase Custody等托管服务的完善降低了资产安全风险,CME比特币期货未平仓量达120亿美元,衍生品市场的发展则为企业提供了对冲工具,这些都推动了企业大规模入场。

对流动性市场的双重冲击

企业BTC持仓对流动性市场的影响呈现“短期压力+长期重构”的双重特征。

短期流动性压力主要体现在两个方面:一是“资金虹吸效应”。2025年一季度,企业购入BTC规模超80亿美元,大量资金从传统市场转向加密资产,导致同期美股科技板块换手率下降5%(彭博数据),反映出资金在不同资产间的再分配。二是“波动率传导”。当BTC单日波动超5%时,持仓集中度高的ETF(如BITO)流动性溢价扩大至3%,说明加密资产的高波动性已开始向传统金融产品传导。

长期流动性重构则更为深刻:传统做市商为适应需求,增加BTC对冲头寸,美元/比特币场外交易点差从2024年的$0.5收窄至2025年6月的$0.15(TradeMap数据),市场深度显著提升。此外,新兴市场企业通过BTC规避外汇管制,2025年Q2尼日利亚、土耳其企业BTC链上转账量同比激增420%(Chainalysis报告),跨境资本流动效率被重塑。

典型案例:企业如何布局BTC?

MicroStrategy:激进持仓与融资争议

MicroStrategy在2025年进一步激进布局,以均价$72,000增持BTC至18万枚,同时发行5年期零息债券融资12亿美元。这一策略虽强化了其“比特币上市公司”定位,但也引发争议——摩根士丹利研报指出,其资产(BTC)与负债(债券)存在期限错配风险,若BTC价格大幅波动,可能影响偿债能力。

特斯拉:供应链金融创新

2025年6月,特斯拉与Galaxy Digital合作推出“BTC质押-美元贷款”产品,允许供应商以BTC抵押获取低息贷款,年化利率较传统融资低180BP。这一模式既盘活了供应商的加密资产,又降低了自身供应链融资成本,展现了BTC在产业场景中的实际应用价值。

风险与趋势展望

尽管企业BTC持仓趋势明显,但其面临的风险与挑战不容忽视:

监管收紧风险:美联储2025年9月议息会议可能讨论企业BTC持仓的资本充足率要求,若出台更严格的监管规则,可能限制企业配置空间。

技术替代威胁:ETH质押年化收益达4.2%,部分机构开始转向DeFi协议,2025年H1 BTC机构持仓增速环比下降12%(CoinMetrics数据),反映出加密资产内部的竞争加剧。

极端行情压力:标普全球测算模型显示,若BTC价格跌破$60,000,约15%的持仓企业将触发追加保证金通知,流动性管理能力面临考验。

企业BTC持仓已从“小众尝试”演变为资产配置的重要选项,其驱动因素包括多元化需求、监管明确与技术成熟,对流动性市场的短期冲击和长期重构正在发生。典型案例既展示了激进布局的争议,也体现了场景化创新的潜力。未来,企业需在把握趋势的同时,密切关注监管动态与市场波动,在风险与机遇中寻找平衡。这一趋势的持续发展,或将进一步模糊传统金融与加密市场的边界,重塑全球资产配置格局。