加密ETF正在以前所未有的速度进入主流金融市场。最新数据显示,机构投资者对比特币和以太坊现货ETF的配置热情持续高涨。截至2024年第四季度,以太坊ETF的机构持有比例从4.8%飙升至14.5%;而比特币ETF的机构持仓规模更是达到268亿美元,占整体管理资产的25.4%。

这一轮机构资金潮呈现三个显著特征:首先,从2024年第三季度到第四季度,机构持仓比例激增113%,管理资产总额增长69%至788亿美元;其次,主权国家将比特币纳入战略储备的趋势正在形成;第三,以太坊ETF的质押预期持续升温,为市场注入新的增长动力。

本文聚焦15家代表性机构的持仓动态,包括投资巨头、对冲基金、银行及养老基金等,其总持仓规模高达139.8亿美元。值得注意的是,高盛、Millennium、SIG和Brevan Howard等机构的单家持仓均达数十亿美元,且配置力度较前期显著提升。在持仓策略上,贝莱德的IBIT产品成为最大赢家,同时以太坊ETF(特别是贝莱德ETHA、富达FETH等)也开始获得机构青睐。这些现象背后,究竟隐藏着怎样的机构布局逻辑?又将如何重塑加密市场格局?

高盛押注风向大转变:从清仓老产品到狂买IBIT

截至2024年第四季度,高盛在比特币现货ETF领域的持仓策略发生了显著转变。数据显示,该机构持有的23.4亿美元比特币ETF资产中,贝莱德的IBIT产品占比高达83.7%,其余部分则分布在富达的FBTC和灰度的GBTC中。

值得注意的是,高盛在这一季度进行了大规模的产品结构调整。一方面大幅增持IBIT和FBTC,另一方面则清仓了包括GBTC在内的五类比特币ETF产品(BTCO、BITB、ARKB和BTCW)。这种"去旧迎新"的操作显示出机构投资者对头部ETF产品的明显偏好。

在以太坊ETF配置方面,高盛同样展现出策略调整。其持有的4.7亿美元以太坊ETF组合中,灰度的迷你信托ETH遭遇大幅减持,而贝莱德的ETHA和富达的FETH则获得重点增持。这一变化反映出机构投资者对新兴ETF产品的青睐,以及对传统灰度产品的减持趋势。

Millennium的28亿豪赌:IBIT和FBTC成主战场

作为全球最大的另类资产管理公司之一,Millennium在2024年第四季度展现出对加密ETF的强烈兴趣,总持仓规模高达28亿美元。其投资策略呈现出明显的头部产品偏好和以太坊信心增强两大特征。

在比特币ETF配置方面,Millennium将26.2亿美元资金集中投向IBIT和FBTC两大产品,分别占据60.5%和26.5%的仓位。值得注意的是,与第三季度相比,该公司对GBTC和BITB的持仓比例有所提升,同时对FBTC进行了适度减持,显示出动态调整的投资策略。

更引人注目的是Millennium对以太坊ETF的态度转变。该公司持有的1.8亿美元以太坊ETF组合中,贝莱德ETHA持仓激增156%,而灰度ETH产品则遭遇大规模减持。这一调整明确反映了机构投资者对以太坊生态的信心转移,也预示着以太坊ETF可能迎来更广泛的机构认可。

SIG量化巨头的攻守转换:重仓IBIT减持以太坊

全球知名量化交易公司海纳国际集团(SIG)在2024年第四季度展现出明显的加密资产配置调整策略。数据显示,SIG持有的比特币现货ETF总规模达到18.9亿美元,其中贝莱德的IBIT产品占据绝对主导地位,持仓价值高达14.2亿美元,占其比特币ETF总持仓的75.1%。

与比特币ETF的强势布局形成鲜明对比的是,SIG对以太坊ETF产品采取了保守策略。截至2024年底,SIG持有的以太坊现货ETF总价值仅为1136万美元,包括贝莱德ETHA、富达FETH等产品。值得注意的是,这些以太坊ETF持仓较上一季度均出现了双位数的减持比例,显示出该量化巨头对以太坊市场的谨慎态度。

这种"重比特币、轻以太坊"的配置策略,反映了量化机构在加密市场中的差异化投资逻辑。SIG通过集中配置流动性更好、市场认可度更高的比特币ETF产品,同时减少对以太坊等另类加密资产的敞口,展现出典型的风险控制思维。

Brevan Howard的14亿押注:贝莱德双星闪耀

作为全球最大的宏观对冲基金之一,管理规模达400亿美元的Brevan Howard在2024年第四季度展现出对贝莱德加密ETF产品的强烈偏好。该基金当季新增持有13.8亿美元的IBIT比特币现货ETF,成为该产品的主要机构持有者之一。

值得注意的是,Brevan Howard在以太坊领域同样重仓贝莱德,单季度增持ETHA达9415万美元。这一配置策略凸显出传统对冲基金通过头部资管公司的合规产品进入加密市场的典型路径——选择具有品牌背书和流动性的ETF产品作为主要投资工具。

通过IBIT和ETHA的组合配置,Brevan Howard在比特币和以太坊两大主流加密资产上建立了超过14亿美元的风险敞口,这种"双星"布局既把握了市场主流趋势,又通过头部机构的ETF产品有效控制了合规风险。

欧洲巨头Capula的9亿加仓:持续加码头部产品

欧洲知名对冲基金Capula Investment Management在2024年第四季度展现出对加密ETF的强烈信心,其持仓规模已接近9.4亿美元。这家欧洲最大的对冲基金管理公司之一,主要将资金集中在贝莱德的IBIT和富达的FBTC这两款头部比特币现货ETF产品上。

值得注意的是,Capula的投资策略呈现出明显的阶梯式增长特征。自2024年第二季度开始,该机构就持续增持这两款产品,显示出机构投资者典型的长期配置思维。这种渐进式的加仓方式,既反映了对市场趋势的谨慎判断,也体现了对头部ETF产品的坚定看好。

Schonfeld新增7500万以太坊投资:对冲基金新动向

Schonfeld Strategic Advisors作为管理130亿美元资产的对冲基金,在2024年第四季度展现出显著的加密资产配置升级。该基金持有8.5亿美元的比特币现货ETF,主要分布在FBTC、IBIT和BITB三个产品中,并在当季对这些产品进行了不同程度的增持。

更引人注目的是,Schonfeld在以太坊投资上迈出重要步伐,第四季度新增了价值7528万美元的ETHA和FETH持仓。这一动作反映出对冲基金正从单一的比特币配置转向多资产布局策略。值得注意的是,Schonfeld的以太坊投资选择了贝莱德和富达这两家传统金融巨头的产品,显示出机构投资者对合规化产品的偏好。

从持仓结构来看,Schonfeld的加密资产配置呈现"比特币为主、以太坊为辅"的特征,但以太坊投资的突然出现,可能预示着对冲基金对以太坊质押收益等新特性的关注正在升温。这种配置变化也代表了传统对冲基金参与加密市场的方式正在升级,从早期的试探性投资转向更系统化的多资产配置。

Symmetry的36倍暴增:IBIT持仓爆发式增长

宏观对冲基金Symmetry Investment在2024年第四季度展现出惊人的配置力度,其持有的贝莱德IBIT产品规模飙升至6.7亿美元,较上一季度增长超过36倍。这一爆发式增长成为传统资管机构加速布局加密资产的典型案例。

Symmetry Investment作为采用宏观对冲策略的专业基金管理公司,其持仓规模的指数级跃迁反映了机构投资者对加密ETF产品的认可度正在发生质变。特别值得注意的是,该基金将几乎全部新增资金集中配置于贝莱德的IBIT产品,这一选择凸显出头部机构在加密资产配置中对品牌信誉和流动性的双重考量。

这一持仓变化也印证了传统资管机构正在经历加密配置策略的显著升级——从早期的试探性布局转向大规模、集中化的资产配置。Symmetry Investment的案例为市场提供了一个极具说服力的实证:当合规化产品出现后,机构资金进入加密市场的速度和规模都可能远超预期。

Huobi创始人家族办公室的99%重仓之谜

Avenir Capital作为火币创始人李林控制的家族办公室,在2024年第四季度展现出极具特色的加密ETF配置策略。数据显示,该机构持有约6亿美元的比特币现货ETF,其中贝莱德IBIT占比高达99%,几乎形成"全仓"状态。这种极端的持仓结构在专业投资机构中相当罕见。

值得注意的是,Avenir Capital同期对富达FBTC进行了大幅减仓,与增持IBIT形成鲜明对比。这种操作显示出加密原生资本对特定ETF产品的强烈偏好,可能基于对产品流动性、费率结构或托管安全性的深度评估。作为从交易所生态成长起来的专业投资机构,其配置调整往往被视为加密原生资本对传统金融产品的"用脚投票"。

与其他传统金融机构不同,Avenir Capital的持仓变动还反映出加密行业内部资本的特有视角。这种近乎"All in"某单一产品的策略,既体现了对贝莱德品牌的信任,也可能暗示其对比特币现货ETF市场"赢家通吃"格局的预判。

主权基金穆巴达拉的4.4亿布局:IBIT第七大持有者现身

阿布扎比主权财富基金穆巴达拉投资公司(Mubadala Investments)在2024年第四季度首次大举进军比特币ETF市场,成为贝莱德IBIT产品的第七大机构持有者。这家管理着数千亿美元资产的全球顶级主权基金,在去年底持有823.5万份IBIT,价值约4.4亿美元。

作为阿布扎比第二大主权财富基金,穆巴达拉的入场具有标志性意义。这代表着国家资本开始将加密资产纳入战略配置版图。其选择重仓贝莱德的IBIT产品,也印证了机构投资者对合规化、流动性强的头部ETF产品的偏好。

这一布局反映了主权财富基金对加密资产长期价值的认可。与传统的对冲基金和资管机构不同,主权基金通常采取更长期的投资视角,其配置决策往往基于对国家外汇储备多元化和新兴资产类别的战略考量。

传奇投资人Tudor的9倍加仓:从试探到重仓

保罗·都铎·琼斯(Paul Tudor Jones)旗下的Tudor Investment在2024年第四季度展现出对比特币ETF的强烈信心。这家管理着超100亿美元资产的投资公司,将其持有的贝莱德IBIT规模提升至4.3亿美元,较第二季度首次持仓时增长了惊人的9.2倍。

这一指数级加仓路径清晰地展现了传统明星基金对加密资产的转型态度:从最初的谨慎试探,到逐步加大配置,最终形成重仓布局。Tudor Investment的案例为传统投资机构进入加密市场提供了一个典型样本,其9倍规模的持仓增长也反映出专业投资者对比特币长期价值的认可。

威斯康星养老基金的3.3亿入场:退休金配置新趋势

威斯康星州投资委员会(SWIB)作为管理1560亿美元资产的公共养老基金,在2024年第四季度显著增加了对贝莱德比特币现货ETF(IBIT)的配置。数据显示,该基金持有的IBIT份额从290万份飙升至606万份,季度增幅高达109.7%,按当前55.33美元的价格计算,持仓价值超过3.3亿美元。

这一配置调整显示出公共养老基金对加密资产的探索正在加速。值得注意的是,SWIB在2024年第二季度就清仓了持有的101.3万份灰度GBTC,转而集中投资于贝莱德的IBIT产品。这种从传统加密信托向现货ETF的转移,反映了机构投资者对合规、透明投资工具的偏好。

作为服务于威斯康星州退休系统(WRS)的公共养老基金,SWIB的大规模配置具有标志性意义。这不仅代表着退休金管理开始将加密资产纳入投资组合,也预示着主流金融机构对数字资产的接受度正在提升。

LPL金融的1.5亿组合:传统券商的加密突围战

作为美国最大的独立券商,LPL Financial在2024年第四季度展示了其对比特币ETF的战略布局。截至12月31日,该公司持有的比特币现货ETF总价值达1.4亿美元,形成了以GBTC和IBIT为核心的双支柱配置。值得注意的是,LPL在保持对灰度GBTC持仓的同时,显著增持了贝莱德的IBIT产品。

在资产配置方面,LPL展现了传统金融机构的多元化策略:除了核心持仓外,还配置了迷你信托BTC、EZBC和ARKB等其他产品。更引人注目的是,该公司在本季度新增了BTCW和BITO两种比特币ETF产品,进一步丰富了投资组合。

在以太坊领域,LPL Financial同样有所涉足,持有价值1639万美元的ETHE、ETHA以及灰度的迷你信托ETH。这一布局表明,这家传统券商正在通过多元化的加密ETF配置,积极探索数字资产领域的投资机会。

加拿大第三大银行的1.5亿入场:IBIT主导的配置革命

作为加拿大市值第三大的银行,蒙特利尔银行(总资产超1万亿美元)在2024年第四季度显著扩大了其加密资产配置规模。截至2024年底,该行持有的比特币现货ETF总额达1.5亿美元,其中贝莱德的IBIT产品占据绝对主导地位,持仓价值高达1.39亿美元,其余资金则分散配置于FBTC、ARKB、GBTC和BITO等产品。

值得注意的是,蒙特利尔银行在调整持仓策略时展现出明显的"弃旧迎新"趋势。该行在2024年第三季度清仓了富兰克林邓普顿的EZBC和灰度比特币迷你信托BTC等产品,转而集中增持IBIT。这种转向反映了传统金融机构对贝莱德等头部资管机构推出的新型加密ETF产品的强烈偏好。

在以太坊现货ETF配置方面,蒙特利尔银行持有约386.9万美元资产,其中贝莱德ETHA和灰度ETHE为第四季度新增持仓。与此同时,该行大幅减持甚至清仓了富达FETH和灰度以太坊迷你信托ETH,显示出其对不同以太坊ETF产品的差异化评估。这种策略调整表明,即使是传统银行机构,也在积极优化其加密资产配置结构,以适应快速变化的市场环境。

巴克莱的1.3亿清仓重组:从GBTC到IBIT的转型

作为英国最大的商业银行之一,巴克莱在2024年第四季度完成了其加密ETF持仓的战略转型。数据显示,该行当前持有247.3万份贝莱德IBIT,总价值超过1.3亿美元。值得注意的是,巴克莱在2024年第一季度购入的2850份灰度GBTC已在第三季度被全部清仓。

这一持仓调整展现了传统银行机构在加密资产配置上的合规化路径:从早期的灰度产品转向由贝莱德等传统金融巨头发行的新型ETF产品。巴克莱的案例清晰地反映出,在加密资产主流化进程中,机构投资者更倾向于选择具有更强合规背书和流动性的产品。

加密网红基金Multicoin的1.1亿回归:GBTC再买入之谜

Multicoin Capital作为加密投资领域的明星基金,其最新持仓动向引发了市场关注。数据显示,该基金在2024年第四季度持有约1.1亿美元的灰度GBTC和迷你信托BTC产品。值得注意的是,Multicoin曾在第三季度清仓GBTC,却在第四季度重新买入,这一反向操作令人玩味。

这种"清仓后回购"的操作模式,在机构投资者中较为罕见。一方面可能反映出该基金对GBTC流动性的持续看好,另一方面也暗示加密原生资本与传统ETF产品之间存在微妙的博弈关系。与其他主流机构普遍转向IBIT等新产品不同,Multicoin选择重新拥抱老牌产品GBTC,展现出独特的市场判断。

从持仓结构来看,Multicoin的配置相对集中,主要押注灰度系产品。这种选择既体现了对特定产品的流动性偏好,也可能包含对市场周期的特殊判断。作为以深度加密市场分析著称的基金,其操作策略往往被视为行业风向标,此次GBTC的"去而复返"值得持续观察。

HighTower的1.1亿布局:财富管理公司的加密攻略

作为管理1300亿美元资产的美国顶级财富管理公司,HighTower在2024年第四季度完成了1.1亿美元的加密ETF战略布局。其投资组合呈现出三个显著特征:

- 比特币ETF的多元化配置:HighTower持有包括GBTC、FBTC、IBIT、BITX和ARKB在内的多款比特币现货ETF产品,其中对HODL和IBIT的增持力度最为突出。这种分散投资策略反映了财富管理机构对风险控制的重视。

- 以太坊ETF的试探性入场:虽然以太坊产品配置规模相对较小(约500万美元),但HighTower在本季度集中购入了ETHE、灰度迷你信托ETH和FETH等产品,显示出对以太坊生态的初步布局意向。

- 传统金融机构的渐进式渗透:与对冲基金的激进策略不同,HighTower的加密持仓仅占其管理资产的0.08%,这种谨慎而持续的增长模式,代表了传统财富管理行业对加密资产的主流化接纳路径。

机构持仓全景透视:从比特币主导到多资产配置

截至2024年第四季度,15家主流机构在比特币和以太坊现货ETF的总持仓规模已达到139.8亿美元,展现出机构投资者对加密资产的强烈兴趣。这一数字背后,反映出三个关键趋势:

首先,贝莱德的IBIT产品展现出惊人的吸金能力。包括高盛、Millennium、SIG等顶级机构都将IBIT作为核心持仓,其中高盛的IBIT持仓占比高达83.7%,Brevan Howard单季度就增持13.8亿美元,使其成为IBIT最大股东之一。Symmetry Investment的IBIT持仓更是环比激增36倍。

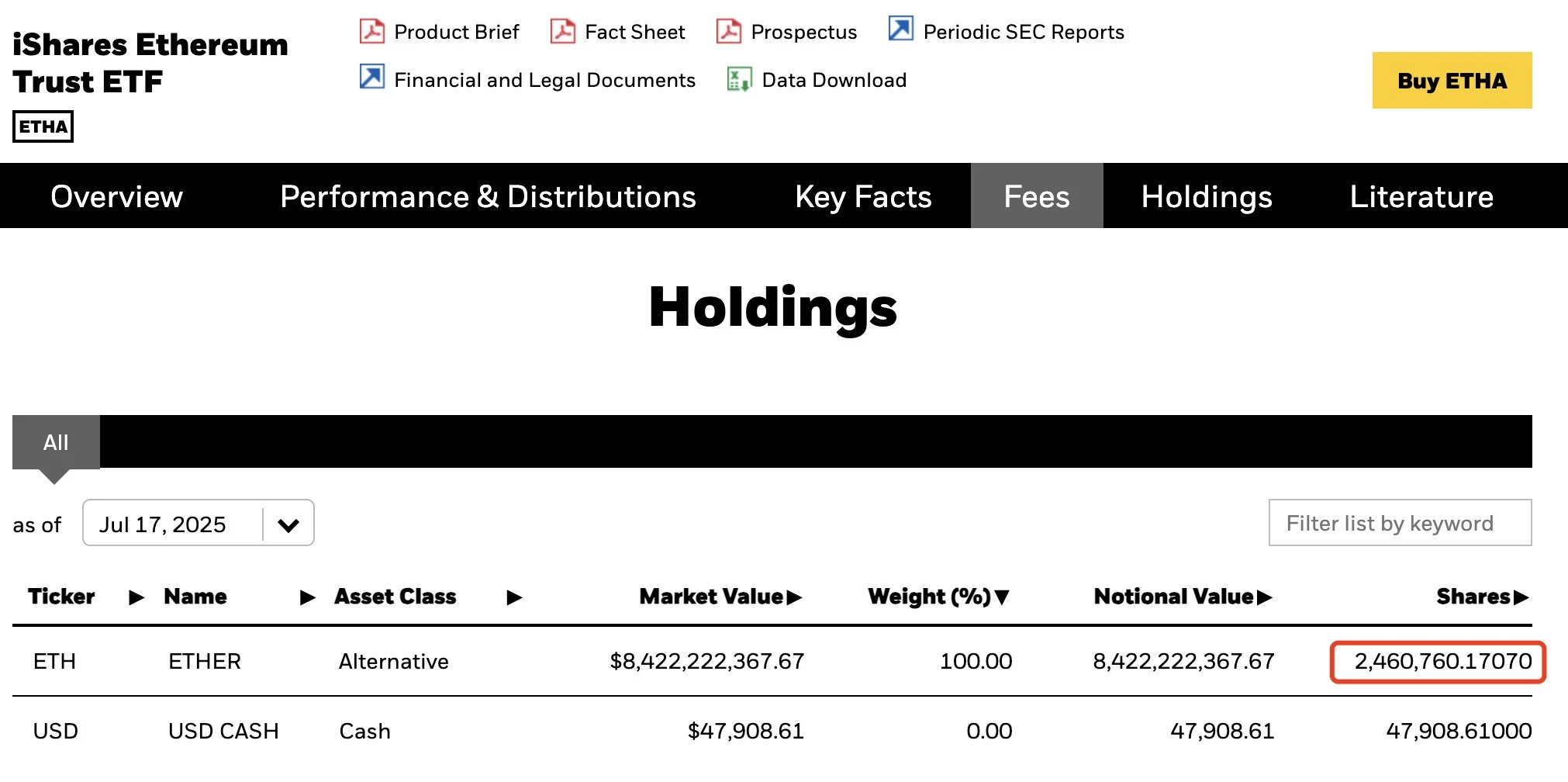

其次,以太坊ETF配置开始崭露头角。虽然比特币ETF仍占主导,但以太坊ETF的机构持有比例已从4.8%跃升至14.5%。Millennium对贝莱德ETHA的持仓增长156%,Schonfeld等机构也在Q4新增7500万美元以太坊ETF投资。

最值得注意的是,新入场力量正在改变市场格局。阿布扎比主权基金穆巴达拉以4.4亿美元持仓成为IBIT第七大持有者,威斯康星州养老基金(SWIB)的IBIT持仓季度增长109.7%,管理1560亿美元资产的该基金持仓价值已达3.3亿美元。这些传统保守资本的入场,标志着加密资产正在获得更广泛的主流认可。