9月5日,韩国金融监管机构发布加密货币交易所借贷服务新规,设定利率上限20%,全面禁止超额抵押品价值的杠杆借贷服务。同时明确可借贷标的范围:仅限市值排名前20的加密货币或在3个及以上平台上线交易的币种。该监管框架通过限制高风险业务模式和标的资产资质,旨在系统性降低投资者风险敞口。

9月5日,韩国金融监管机构发布加密货币交易所借贷服务新规,设定利率上限20%,全面禁止超额抵押品价值的杠杆借贷服务。同时明确可借贷标的范围:仅限市值排名前20的加密货币或在3个及以上平台上线交易的币种。该监管框架通过限制高风险业务模式和标的资产资质,旨在系统性降低投资者风险敞口。

版权声明:如无特殊标注,文章均为本站原创,转载时请以链接形式注明文章出处。

为您推荐

7月22日,韩国金融监管机构计划针对虚拟货币交易所的'币租赁'服务实施强化监管,拟在虚拟资产第二阶段立法中引入与股票市场同等的规制框架。Upbit、Bithumb等主要交易平台当前提供的虚拟货币借贷服务,允许投资者借入最高达担保价值4倍的数字资产,实质构成类似股票卖空的交易机制。鉴于韩国虚拟资产市场

韩国央行(Bank of Korea)于7月30日宣布设立虚拟资产部门,旨在加强加密货币市场监管及主导本地货币稳定币相关讨论。同时将原有数字货币团队更名,以体现其对数字货币领域更积极的战略定位。

韩国金融监管机构于7月30日针对虚拟资产交易所币种借贷服务展开专项监管行动,召集Upbit、Bithumb等五家头部平台提出严重关切,明确指出该业务存在法律争议及用户保护不足问题。监管重点聚焦于最高4倍杠杆投资引发的系统性风险,目前Upbit已率先暂停泰达币借贷服务,Bithumb则确认暂不调整现有

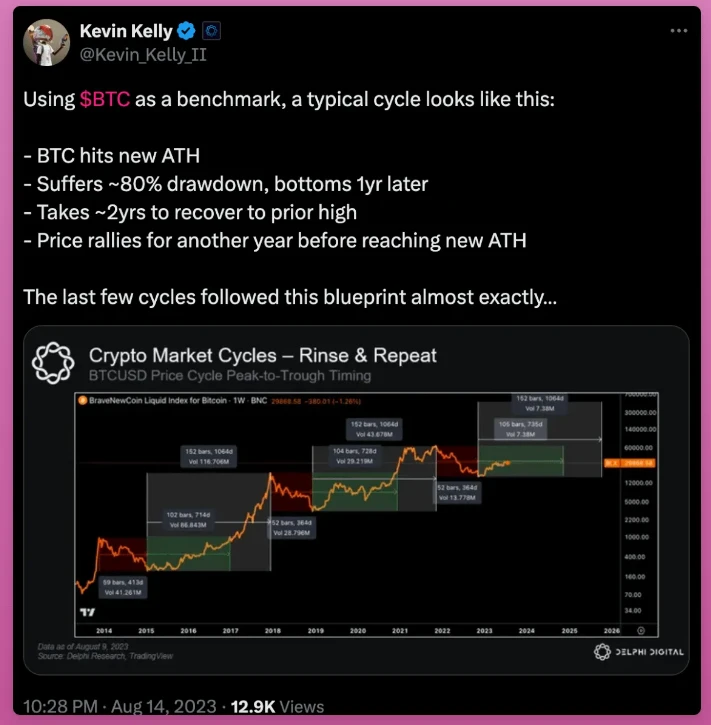

本文聚焦2025年加密货币市场四年周期关键阶段,深入分析比特币、以太坊、Solana等主流币种的价格驱动逻辑与风险边界。结合机构持仓动态、技术指标(如MVRV Z-Score)及衍生品市场数据,提供周期研判、板块轮动策略与风险控制方案,为投资者揭示极端情绪下的博弈机会与操作纪律。

韩国金融服务委员会(FSC)8月19日宣布,要求国内数字资产交易所暂停加密货币借贷服务,直至出台明确监管指引。该机构指出,当前加密货币借贷业务存在法律灰色地带风险,可能引发用户资产损失。Upbit、Bithumb等交易所此前推出的抵押借贷产品(支持韩元或数字资产作为抵押物)将被限制,现有借贷合约允许

韩国散户投资者2023年对美国上市加密货币关联股票的累计投资额突破120亿美元,截至8月31日数据显示:8月单月,韩国资金分别向Bitmine(4.26亿美元)、Circle Internet Group(2.26亿美元)及Coinbase(1.83亿美元)注入资本。尽管上述标的股价出现显著回调,韩

9月5日,韩国金融监管机构发布加密货币交易所借贷服务新规,设定利率上限20%,全面禁止超额抵押品价值的杠杆借贷服务。同时明确可借贷标的范围:仅限市值排名前20的加密货币或在3个及以上平台上线交易的币种。该监管框架通过限制高风险业务模式和标的资产资质,旨在系统性降低投资者风险敞口。

2020年上半年,加密货币矿工面临新冠疫情与比特币减半的双重挑战。文章详细分析了312暴跌对矿业的冲击、主流币种减产的市场规律,以及矿机迭代与算力迁徙等关键议题,揭示了矿业在危机中的自我修复与变革趋势。

SEC 2025年加密货币监管新规出台,核心为开放BTC/ETH现货ETF、优化数字资产发行规则及立法协同,态度呈现“开放头部、限制长尾”特征,行业头部生态受益,中小项目承压。

英国金融行为监管局(FCA)宣布将于2026年实施加密行业监管框架,调整传统金融规则适用范围,豁免管理层审查、系统控制及投资者冷静期等要求,以适配加密资产高波动特性。该机构同时明确将强化网络安全监管力度,确保监管措施与行业实际风险水平相匹配。